Lors de la création de votre micro-entreprise, vous pouvez choisir l’option fiscale du versement libératoire de l’impôt sur le revenu. Que signifie ce terme barbare ? Et surtout : est-ce que cela vaut le coup de souscrire cette option ?

De nombreux micro-entrepreneurs se le demandent… Nous allons voir que la réponse dépend entièrement de votre situation !

Pour simplifier à l’extrême : le versement libératoire est avantageux lorsque les revenus totaux de votre foyer sont supérieurs à une certaine somme.

Nous allons voir cela plus en détail dans cet article :

- Définition

- Conditions

- Dans quels cas est-ce intéressant ?

- Comment choisir l’option de versement libératoire ?

- Comment changer son choix d’option fiscale ?

- Comment déclarer l’impôt sur le revenu si vous avez opté pour le versement libératoire ?

- En conclusion…

1. Définition

En tant que micro-entrepreneur, vous avez le choix entre deux options fiscales :

- Le versement libératoire

- L’impôt sur le revenu

1.1 Option de versement libératoire

Avant d’entrer dans le détail, il faut savoir de quoi on parle ! Alors, qu’est-ce que le versement libératoire ?

Si vous choisissez cette option, vous paierez un pourcentage d’impôt fixe et prédéfini, sur votre chiffre d’affaires (les revenus de votre entreprise).

Ce versement se fait chaque mois ou chaque trimestre, en même temps que celui de vos cotisations sociales. Vous pouvez l’effectuer en ligne, il sera calculé automatiquement.

Comme vous aurez effectué ce versement tout au long de l’année, vous n’aurez plus d’impôt sur le revenu à payer pour votre micro-entreprise en fin d’exercice – c’est pour ça qu’on l’appelle versement « libératoire ».

Autrement dit, cette option vous permet de remplacer un impôt sur le revenu annuel (et pas toujours facile à évaluer) en un pourcentage fixe et prévisible de votre CA.

1.2 Quel pourcentage ?

Le pourcentage de votre chiffre d’affaires à verser pour le versement libératoire dépend de votre activité :

- 1 % pour les activités d’achat/revente de marchandises

- 1,7 % pour les activités artisanales

- 2,2 % pour les activités libérales (par ex. freelance)

Consulter les derniers taux mis à jour sur cette page du site des impôts.

1.3 Impôt sur le revenu « classique »

Si vous ne choisissez pas l’option de versement libératoire, vous serez imposés pour votre micro-entreprise au titre de l’impôt sur le revenu. Vos revenus d’entreprise viendront donc s’ajouter (après un abattement) aux autres revenus du foyer et vous paierez pour l’ensemble.

2. Conditions

Mais le versement libératoire n’est accessible que sous certaines conditions :

Condition #1 : Plafond de revenus

Votre revenu fiscal de référence (qui figure sur votre avis d’imposition) de l’année N-2 ne doit pas dépasser un certain plafond.

Par exemple, pour 2018, il faut vous référer au revenu fiscal de l’année 2016. Les seuils étaient les suivants :

- 26 818 € pour une personne seule,

- 53 636 € pour un couple (2 parts),

- 80 454 € pour un couple avec deux enfants (3 parts).

Vous retrouverez les montants de ce plafond à jour sur cette page du site des impôts.

Condition #2 : Plafond de chiffre d’affaires

Votre CA de l’année précédente doit être inférieur à un certain seuil :

- 170 000 € pour les activités de vente de marchandise

- 70 000 € pour les autres types d’activité

Là encore, vous pouvez consulter les seuils à jour sur cette page du site des impôts.

Bien sûr, si c’est la première année de votre entreprise, vous n’êtes pas soumis à cette condition.

Si vous répondez à ces 2 conditions, vous avez donc la possibilité d’opter pour le versement libératoire. Mais cela ne veut pas forcément dire que c’est intéressant pour vous !

3. Dans quels cas est-ce intéressant ?

3.1 Avantages du versement libératoire

Tout d’abord, il y a des avantages objectifs au versement libératoire :

- La somme est proportionnelle à vos revenus. Vous ne subissez donc pas les « effets de seuil » de l’impôt sur le revenu (où chaque tranche de revenus est davantage imposée que la précédente).

- Vos impôts d’entreprise sont donc faciles à prévoir. Vous savez d’avance la part exacte de vos revenus qui partira dans l’impôt. Cela simplifie le calcul et la planification à long terme.

- Vous n’aurez pas de risque de régularisation en fin d’année, même si vos revenus d’entreprise augmentent ou diminuent fortement.

3.2 Inconvénients du versement libératoire

Mais tout n’est pas rose ! Le versement libératoire vous expose à un risque essentiel : payer trop d’impôts.

En effet, si vos revenus totaux sont assez bas, il se peut que vous ne soyez pas (ou très peu) imposable ! Dans un tel cas, vous payez plus d’impôts au titre du versement libératoire que si vous étiez à l’impôt sur le revenu.

3.3 Comment savoir si c’est intéressant financièrement ?

3.3.1 Estimation rapide

Une estimation manuelle très rapide peut vous aider à choisir la meilleure option :

A/ Additionnez l’ensemble des revenus du foyer (salaires et autres)

B/ Ajoutez-y l’estimation de vos revenus annuels de micro-entreprise.

Si vous n’optez pas pour le prélèvement libératoire, un abattement sera automatiquement appliqué sur le chiffre d’affaire que vous déclarez, en fonction de votre type d’activité. Pour faire cette estimation, retirez donc de votre CA :

- 71 % si votre activité relève de l’achat-revente ou de fourniture de logement,

- 50 % pour les autres activités relevant des BIC (industrielles et commerciales),

- 34 % pour les BNC (activités libérales : freelance, etc.)

C/ Comparez ce montant total au seuil de non-imposition.

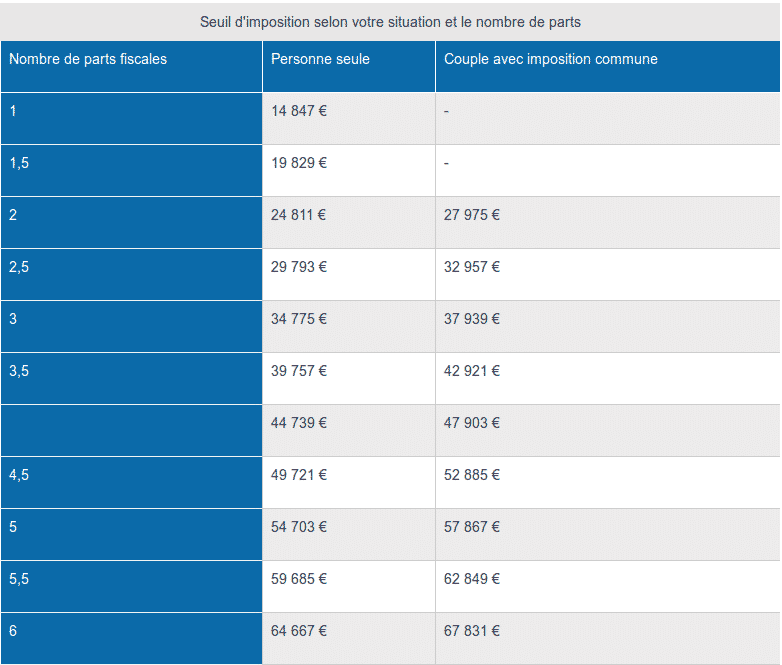

À titre d’information, voici les seuils de revenus sous lesquels vous n’êtes pas imposable :

Les derniers seuils à jour sont disponibles ici (section « Calculez votre revenu net imposable »).

Donc, a priori :

- Si vous êtes non-imposable, il vaut mieux éviter le versement libératoire,

- Si vous êtes au-dessus du seuil imposable, alors il peut être intéressant de choisir le versement libératoire…

3.3.2 Simulation officielle

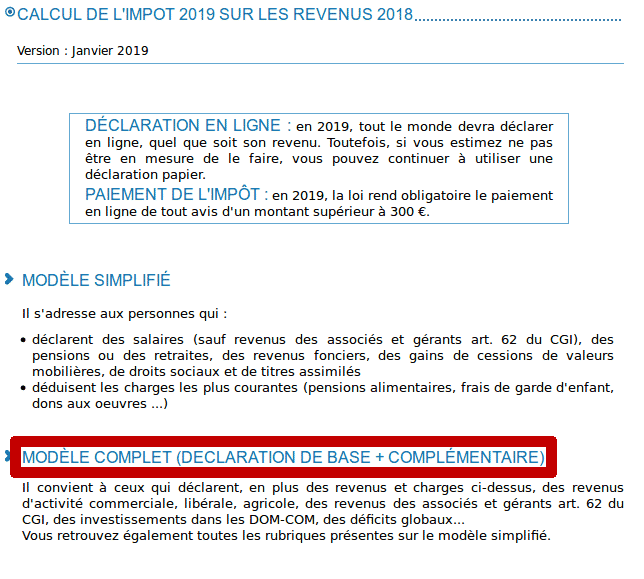

Pour le savoir, le plus simple est encore de faire une simulation de calcul sur le site des impôts !

Estimez tous les revenus de votre foyer, puis faites une estimation de vos revenus d’entrepreneur et testez avec ou sans le versement libératoire. Pour cette estimation, il faut donc choisir le modèle complet.

Sur la deuxième page de la simulation, cochez (en plus des autres revenus du foyer) l’option que vous voulez tester :

- Soit micro-entrepreneur optant pour le versement libératoire

- Soit revenus industriels et commerciaux professionnels OU revenus non commerciaux professionnels (en fonction de votre activité), pour tester l’inclusion de vos revenus d’entreprise dans l’impôt sur le revenu.

Il vous suffit de comparer les montants obtenus aux deux tests et vous aurez une bonne idée de l’option la plus intéressante a priori.

4. Comment choisir l’option de versement libératoire ?

L’option du versement libératoire se choisit au moment de la création de votre micro-entreprise. Il s’agit d’une simple case à cocher dans le formulaire de déclaration d’activité.

Vous trouverez tous les détails cet article qui vous explique comment créer rapidement votre micro-entreprise (partie consacrée à l’option fiscale).

5. Comment changer son choix d’option fiscale ?

Pas de panique, il est possible de changer d’option fiscale après la création de votre entreprise ! Il suffit d’en effectuer la demande auprès de votre caisse de sécurité sociale des indépendants – ou directement à l’URSSAF si vous exercez une activité libérale.

Par contre, ce changement s’opère d’une année sur l’autre (impossible de changer pour l’année en cours). De plus, il faut vous y prendre avant le 30 septembre, pour une application l’année suivante.

Notez également que si vous ne répondez plus aux conditions du versement libératoire, vous dépendrez à nouveau du régime de l’impôt sur le revenu.

6. Comment déclarer l’impôt sur le revenu en micro-entreprise si vous avez opté pour le versement libératoire ?

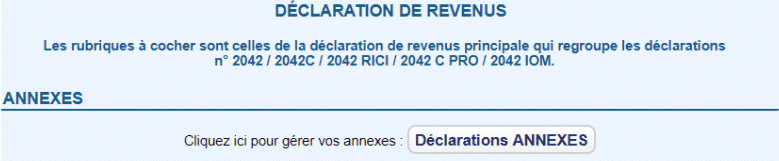

Si vous avez opté pour le versement libératoire, il faudra quand même renseigner vos revenus lors de votre déclaration annuelle. Cette déclaration s’effectue sur un formulaire complémentaire spécial : la déclaration complémentaire pour les revenus non salariés.

Pour y accéder dans la déclaration en ligne, il faut aller sur « Déclarations ANNEXES » et cocher la case « Micro-Entrepreneur (auto-entrepreneur) ayant opté pour le versement libératoire de l’impôt sur le revenu ».

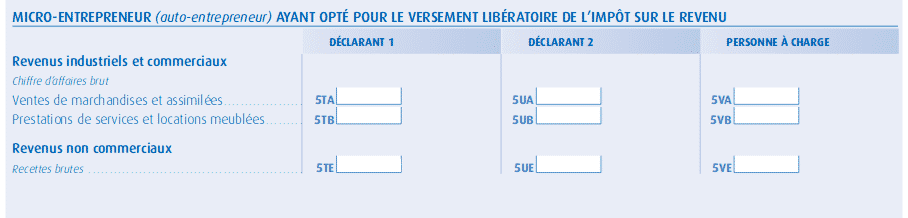

Il vous suffit ensuite d’indiquer votre chiffre d’affaires total de l’année, dans la case qui correspond à votre type d’activité, en première page de la déclaration complémentaire :

Conclusion

J’espère que cet article vous a été utile et qu’il vous aidera à choisir judicieusement votre option fiscale ! Bien sûr, les informations délivrées ici sont fournies uniquement à titre indicatif. Toutes les situations individuelles et particulières ne sont pas prises en compte.

Pour obtenir un avis professionnel qualifié sur les questions fiscales, adressez-vous à un expert-comptable.

Pour accéder aux informations, estimations, seuils et barèmes officiels, rendez-vous sur le site des impôts ou sur service-public.fr.

Nombre d’entre nous ont fait au moins une fois l’erreur (dans un sens ou un autre) sur le choix d’option fiscale d’auto-entrepreneur… Heureusement, on s’en relève la plupart du temps et il est possible de modifier l’option pour l’année suivante !

Mais si vous pouvez éviter cet écueil, alors faites-le 🙂

Merci pour cet article David. Si je l’avis su il y a un an je n’aurai pas fait l’erreur de me mettre en versement libératoire.

Petite suggestion pour votre article, pour la déclaration de revenus complémentaires des professions non salariées vous pouvez préciser qu’on y accède via la déclaration normale personnelle, le formulaire 2042 et qu’à un moment donné il faut cocher une case indiquant que l’on a d’autres revenus et c’est à partir de ce moment là que l’on accède au second formulaire.

Je vous dis cela car j’ai bien galéré pour savoir comment y accéder au début du mois et qu’il m’aura fallu attendre un bon moment avant d’avoir ma réponse auprès des impôts.

Bien cordialement,

Bonjour,

Merci pour votre suggestion qui est excellente. J’ai mis l’article à jour afin d’être plus clair sur ce point 🙂

A bientôt !

Bonjour David et merci pour votre article.

J’ai opté depuis plusieurs années pour l’option de l’impôt libératoire, et encore cette année je suis encore imposée sur les revenus de mon auto-entreprise, je pensais que lorsque l’on payait l’impôt libératoire on était tranquille ? On déclarait ses revenus mais que l’impôt était déjà payé… Alors que je repaye en plus avec mes revenus de salariée. Qu’en pensez-vous ? Les impôts de ma ville n’ont pas pu me renseigner 😉

Bonjour Karine,

Le versement libératoire vous dispense en effet d’impôts sur le revenu… mais uniquement pour ce qui concerne les revenus de votre micro-entreprise !

Donc, si vous avez d’autres revenus par ailleurs (salariés notamment), vous devrez payer les impôts dessus quoi qu’il arrive (sauf bien sûr si vous êtes non imposable).

Exemple :

Disons vous touchiez 15 000 € de revenus liés à votre micro-entreprise et 30 000 € de revenus liés à votre activité salariée.

Cas n°1 : Vous optez pour le versement libératoire. Alors vous payez un pourcentage tout au long de l’année sur les 15 000 €, puis vous payez des impôts sur les 30 000 € de votre activité salariée (moins les abattements).

Cas n°2 : Vous n’optez pas pour le versement libératoire. Alors vous payez des impôts sur les 30 000 € d’activité salariée + les 15 000 € de revenus liés à votre micro-entreprise (des abattements s’appliquent aux deux cette fois).

Bonjour David, je suis très contente d’avoir trouvé ce site! Je vous demande conseil. J.ai 72 ans , je reçois une retraite et je fais par an deux fois une marché de Noel et une boutique avec mes creations de sacs en ecoprint. Mon revenu fiscal de 2018 était autour de 26400 . Je pense quemes chiffres d’affair seront entre 1000 et1500 euro par an. Je vais me

Régistrer comme micro entrepeneur

Ma question…. quel option sera pour moi le meillieur, versement libératoir ou pas versement libératoir

Merci a l’avance pour votre conseil.

Bonsoir « Bibiche ».

En attendant l’avis de David, je me pose une question : êtes-vous obligée de créer une micro-entreprise et payer l’URSAFF + Impôts ? N’y a-t-il pas une « nouvelle ligne » dans la déclaration d’impôts qui permet de déclarer des revenus exceptionnels ? Ça vaudrait le coup de vous rendre dans le centre d’impôts le plus proche de chez vous pour leur poser la question ?

Bonne continuation 😉

Bonjour,

Il reste trop d’inconnues pour vous répondre (par exemple si vous vivez en couple ou non, le nombre de parts de votre foyer, les revenus totaux cumulés, les éventuelles déductions ou crédits d’impôts dont vous pourriez bénéficier…)

Comme préconisé dans cet article, je vous recommande de faire une simulation en ligne sur le site des impôts. C’est aussi préférable pour garder certaines informations confidentielles 😉

A bientôt !

Merci David, je vais faire ce que vous me conseiller. Et pourriez vous enlever pour moi les chiffres dans ma commentaire. Vous avez raison de ne pas publier trop d’information.

Merci

Bonjour David,

Pour ma part, je suis en train de créer ma première micro-entreprise (agent commercial) pour un début d’activité début avril 2020.

1- Est-ce que, du fait qu’il s’agit d’une création, je peux opter en tout quiétude pour le versement libératoire ou faut-il quand même, pour voir si j’y ai droit, que je prenne en considération mon revenu fiscal de référence de N-2 quand bien même j’étais à l’époque salarié d’une entreprise et non micro-entrepreneur?

2- Si j’opte pour le VL alors que je ne respecte pas les conditions, l’administration vérifie-t-elle lors de la création mon « éligibilité » au VL et me passe-t-elle automatiquement à l’imposition classique dès le début de mon activité? Ou alors effectue-t-elle une régularisation en cours d’année en complément de ce que j’ai déjà versé au titre du VL?

3- Toujours au sujet de l’éligibilité au VL, j’ai eu une conseillère d’Impôt Service qui m’a dit que, si le RFR de N-2 était supérieur à 27 086€, le RFR de N-1 pouvait être pris en compte s’il était inférieur au RFR de N-2. Confirmez-vous ce point? Et si oui, faut-il que le RFR de N-1 soit obligatoirement inférieur à 27 086€?

Je vous remercie par avance du temps que vous prendrez pour répondre à mes questions.

Bien cordialement,

Harold.

Bonjour Harold. Je vous avoue que vos questions sont un peu pointues. Ce que je peux vous dire, c’est que si vous choisissez le paiement classique (non libératoire), vous pourrez changer l’année d’après. Mais si votre CA dépasse un certain seuil, le versement libératoire ne pourra plus être mis en place. Je m’étais renseignée il n’y a pas longtemps et il me semble qu’une dame des impôts m’avait dit que je ne pouvais plus car j’avais dépassé un certain seuil de CA. Donc, il vaudrait mieux vous renseigner auprès des services des impôts car ça change tout le temps et je ne voudrais pas vous dire de bêtises.

Bonjour, j’ai essayé de suivre vos conseils mais honnêtement je n’y comprends rien.

Pouvez vous me dire quelle option d impots choisir pour ma situation svp ?

revenus salaires annuel : 40000e

2 enfants

actuellement je paye environ 10e par moi en prélevement a la source

avec la création en auto entrepreneur, je prévois un CA de 12000e par an

merci d’avance

Salut Selim, je ne comprends pas moi non plus ta question. Tu gagnes 40.000€ par an et tu budgetises 12.000€ par an ? Ce n’est pas très logique. Cet article à pour but de t’aider à choisir entre le versement libératoire ou le réel. Si c’est trop complexe, tu as peut-être besoin de l’aide d’une comptable ?

Bonjour,

étant un peu confuse avec ce versement libératoire j’aurais une question à vous poser. Je suis en micro-entreprise (profession libérale) depuis 2015. J’ai toujours eu des revenus assez stables et bas, sauf en 2019 où, en plus de mes petits revenus d’indépendant, j’ai touché une somme supplémentaire grâce à un contrat d’auteur (donc revenus salariés) , ce qui a fait gonfler mon revenu fiscal de référence un peu au-dessus du plafond fixé pour bénéficier du versement libératoire.

Bien sûr cela était exceptionnel et je n’ai plus eu que mes revenus de micro-entreprise à partir 2020, et cela s’annonce pareil pour cette année. Je ne savais pas s’il fallait procéder à une démarche particulière et je n’ai donc rien fait de spécial, à part bien entendu tout déclarer et payer les impôts en rapport avec ce fameux contrat.

Cependant si j’ai bien compris cela signifie que je dois abandonner le versement libératoire en 2021, étant donné que mes revenus N-2 vont être pris en compte pour estimer mon droit (ou pas) à conserver cette option ?

Lors de ma déclaration trimestrielle (4eme trimestre 2020), le versement libératoire faisait toujours partie du calcul de mes charges, dois-je faire quelque chose en particulier en 2021 ? Un conseiller de l’URSSAF m’a dit de ne rien changer étant donné la nature exceptionnelle de l’année 2019 et que je ne serai pas pénalisée, mais je ne sais quoi en penser….si on ne retient que mon chiffre d’affaires depuis que j’ai ce statut je n’ai absolument jamais dépassé aucun plafond, cela m’ennuie de devoir abandonner cette option pour avoir touché des revenus supplémentaires une seule fois.

Si vous aviez l’amabilité d’éclairer ma lanterne j’en serais fort reconnaissante.

Cordialement

Salut Lita, je ne suis pas une pro à ce sujet. Ce que je peux te dire est que je n’avais pas opté pour le versement libératoire à mes débuts et un jour, j’ai contacté l’URSAFF (ou les impôts, je me souviens plus) pour demander si je pouvais passer au libératoire et apparemment ce n’était plus possible, une histoire de chiffres d’affaires dépassé…

Donc mon conseil serait d’appeler à nouveau 1, voire 2 ou 3 fois pour avoir plusieurs sons de cloches car ils accordent rarement leur violon, et de leur demander s’il pourrait te confirmer la conversation par e-mail, histoire d’avoir une preuve. Tu conserves évidemment bien l’e-mail (tu l’imprimes en PDF et le garde précieusement, pour le jour où on te demande des comptes à ce sujet)…

Voilà, je ne peux pas plus t’aider malheureusement.

Est-ce que tu bascules d’office à l’impôt réel si tu ne fais rien ? C’est toujours compliqué d’avoir de vrai réponses avec ces organismes…

Merci beaucoup pour votre réponse ! J’ai donc rappelé tout ce petit monde,

mais malheureusement j’ai eu les deux mêmes conseillers qu’hier,et qui restent donc sur leurs positions (je ne sais pas/ce n’est pas nous qui faisons ça/vous n’aurez pas de pénalité etc) du coup ils m’ont quand même tous les deux demandé de les contacter par mail (soit à l’adresse directe du SIE soit via messagerie sécurisée).

J’ai donc adressé le même mail aux deux organismes en rappelant mon immatriculation et en précisant que je souhaitais une régularisation au plus vite. Je vis dans la phobie d’avoir fait une erreur malgré moi et de subir de grosses pénalités, je trouve ça vraiment déplorable qu’aucune procédure automatique soit mise en place pour les sorties de système, on peut effectivement lire « plafond dépassé = sortie du prélèvement libératoire » mais on ne nous dit pas COMMENT y procéder ni si c’est à nous de le faire…A s’en arracher les cheveux !

Bonjour,

Super vos articles !!!

Et si j’ai un revenu principal salarié de 40k brut annuel, et que je fais cette micro-entreprise pour simplement quelques jobs extra, je vais forcément en ‘fiscal micro’ n’est-ce pas ?

Merci

Salut Alfred, il faut que tu déclares tes revenus, soit dans un imprimé séparé si tu n’es pas en prélèvement libératoire, soit sur ta déclaration classique si tu es en prélèvement libératoire (sur une ligne dédiée). Le mieux est de les contacter si tu as un doute.

Bonjour. Merci pour cet article. Mais je continue à m’interroger : je suis jeune designer graphique, j’ai un revenu salarié (40k annuel brut), je vais faire un extra en free-lance pour lequel j’a créé – hier – une micro-entreprise, Disons 10k de revenu attendu sur l’année. Libératoire ou micro ??? sachant qu’ il y’a aussi la condition ‘revenu’ : « Le versement libératoire est réservé aux micro-entrepreneurs dont le revenu fiscal de référence du foyer fiscal ne dépasse pas 27794 € pour une personne seule » … revenu total ou revenu uniquement de l’activité free-lance ? Merci d’avance

Bonjour. Je suis designer graphique, j’ai un travail salarié, je viens juste de créer une micro-entreprise en prévision d’un revenu supplémentaire free-lance, et je m’interroge sur le choix libératoire ou micro. Supposons le revenu free-lance de 10K, dans le cas ‘micro’ je vais payer un impôt sur (10-34%) soit 6.6K et cet impôt sera de 30% car j’ai maintenant atteint cette tranche avec mon revenu salarié; tandis que si je choisis le VFL je ne paierai sur les 10K que 2.2% d’impôt. Donc c carrément le choix à faire. C’est bien ça ? Je ne me trompe pas dans ma simulation ? Merci

Hello Mat, je ne sais pas trop te conseiller. Dans tous les cas, en micro, tu as les charges (URSSAF) et elles sont de 30%. Les impôts ça vient après. C’est deux choses différentes. Dans certains cas, tu ne peux pas bénéficier du prélèvement libératoire. Il faut donc contacter les impôts de ta ville pour poser la question.

Hello Mat, je crois en effet que tu vas dépasser le palier, mais tu peux tenter le prélèvement obligatoire. Si ça dépasse ils te basculeront d’office, je pense. À vérifier bien sûr.

Merci pour cet article intéressant, je suis abasourdi du fait que les plafonds du prélèvement libératoire on baissé depuis l’année dernière (et même l’année précédente?). En coupe nous dépassons de peu le nouveau seuil qui est de 51 420 €…